2 Sep 2024

MERCADO DE DIVISAS

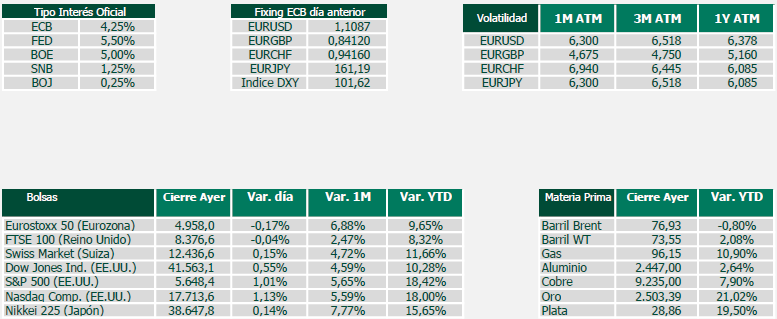

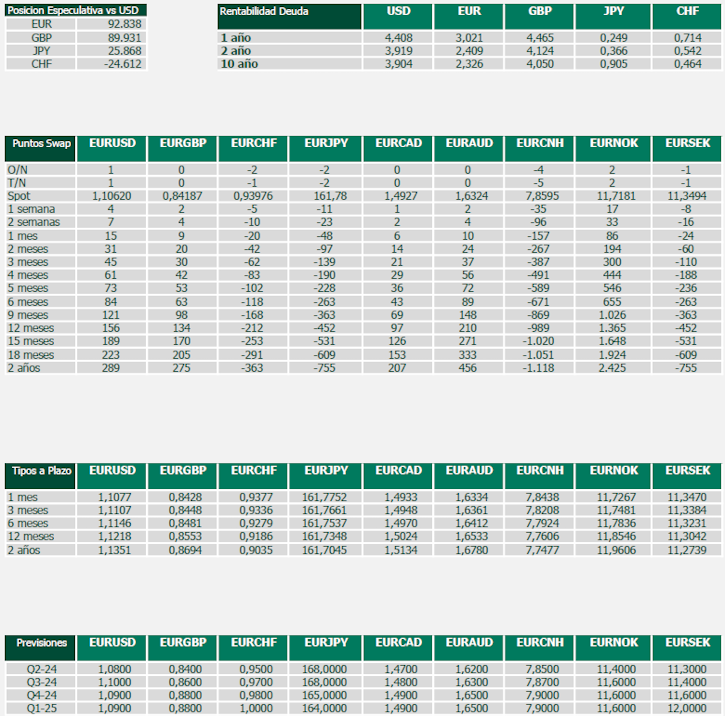

El dólar fue la divisa con peor comportamiento de agosto llegando a cruzarse por encima de 1.12 frente al euro. La semana pasada vimos algo de corrección del movimiento que dejó al par en la zona de 1.1050 con los inversores poniendo el foco en los datos de empleo este viernes. La jornada de hoy es festiva en dólar por lo que habrá menos players en el mercado. La próxima reunión de la Reserva Federal será el 18 de septiembre, donde un recorte está completamente descontado, mientras que el BCE se reunirá el 12 de este mes. El viernes se publicó el PCE deflactor del mes de agosto, indicador adelantado de inflación más seguido por la Reserva Federal, que mostró una reducción en el índice de precios hasta el 2,6% anual. La lectura final del CPI europeo se situó en el 2.2% frente al 2.6% del mes de julio.

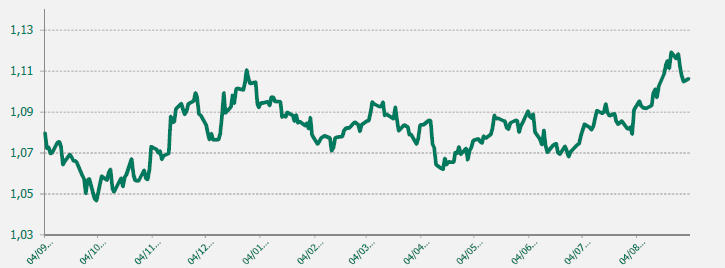

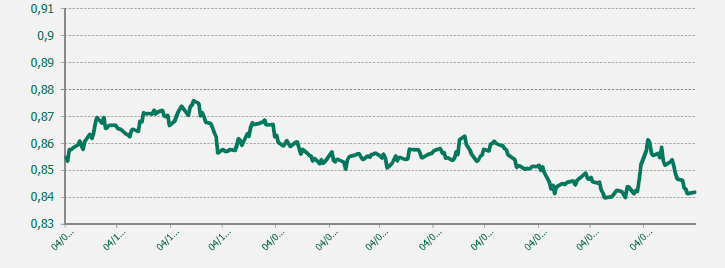

Del resto del panel; la libra se mantiene en terreno positivo con las expectativas de recortes por parte de la FED y un mensaje en línea más dura por parte del BoE. El yen japonés reduce sus ganancias y sufre durante la jornada del viernes volviendo a cruzarse por encima de 161. El franco suizo en su cruce con el euro comienza a mostrar signos de desgaste tras una fuerte apreciación durante el mes de agosto amaneciendo en 0.94.

Datos de interés mercados divisas

MERCADO DE DIVISAS

Cierre de semestre tranquilo pese a la incertidumbre de los mercados condicionados por la política y geopolítica. El USD se mantiene como la divisa con mejor comportamiento pero se resiente en la entrada del nuevo trimestre y la debilidad de las cifras americanas. El par cotiza en rango conocido 1.06 – 1.10, con el primer recorte del ECB materializándose en la reunión de junio. Las perspectivas hasta final de año indican otros dos recortes del BCE después de verano, mientras en EEUU encontramos más incertidumbre sobre la posibilidad de un primer recorte en septiembre y otro a finales de año. Desde el punto de vista político, las elecciones europeas generaron algo de ruido, especialmente en Francia, aunque la calma volvió rápido a los mercados. En EEUU, la cerrera hacia la presidencia comienza a acaparar titulares, con los sondeos dando una victoria a Trump, lo que favorecería al billete verde en el medio plazo.

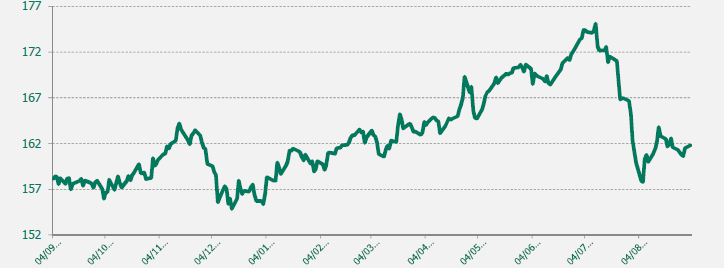

Gráfico EUR/USD último año

Gráfico EUR/GBP último año

Buen rendimiento de la divisa británica en este 2024 favorecido por su correlación positiva con el apetito por el riesgo. El Banco de Inglaterra no ha recortado tipos en esta primera mitad de año, a la espera de las elecciones adelantadas de Reino Unido el 4 de julio, que finalizaron con una victoria aplastante de los laboristas. Al cumplir con las encuestas, no tuvo mayor impacto en mercado, pero ha favorecido a que la divisa británica se mantenga firme cotizando en rango estrecho. Tras abandonar el canal 0.85 – 0.86 marcó mínimo anual en 0.84 a mediados de julio, aunque se espera que con el comienzo de los recortes se vea debilitada abandonado la tendencia bajista y cerrando año en niveles superiores frente al euro.

Gráfico EUR/JPY último año

Se mantiene la presión sobre la divisa nipona que alcanza mínimos de los últimos 30 años. El Banco de Japón aumentó los tipos en la reunión de marzo por primera vez en 17 años y es probable que lo haga de nuevo ante la debilidad de su moneda y los niveles de inflación cercanos al 3%. Durante este primer semestre del año se han confirmado varias intervenciones de compra masiva de yenes en el mercado de FX que tuvieron un efecto momentáneo de apreciación del JPY, pero no a largo plazo. El EURJPY apunta a 175, mientras el USDJPY se aproxima a 162. Además, la fuerte correlación entre el yen y la curva americana, condiciona la tendencia del par.

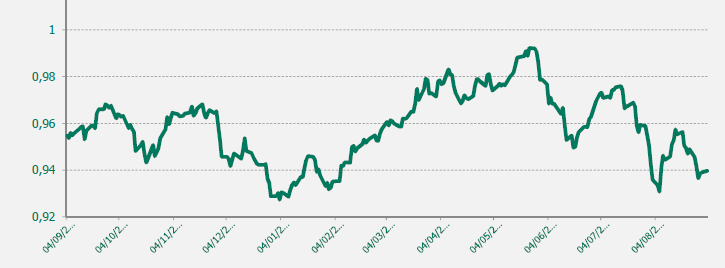

Gráfico EUR/CHF último año

El Banco Nacional de Suiza ha recortado los tipos hasta en dos ocasiones en lo que va de año, dejando las tasas en el 1.25% actual. Pese a los Recortes, la divisa helvética consiguió apreciarse a mediados de año gracias a su carácter refugio tanto por los conflictos geopolíticos como por el ruido político generado por las elecciones europeas y francesas. No obstante, con la complacencia del mercado ante estos eventos, el par continúa su camino hacia la paridad, con una inflación en el 1.3% y una subyacente cercana al 1%, el SNB todavía tiene camino para más recortes..

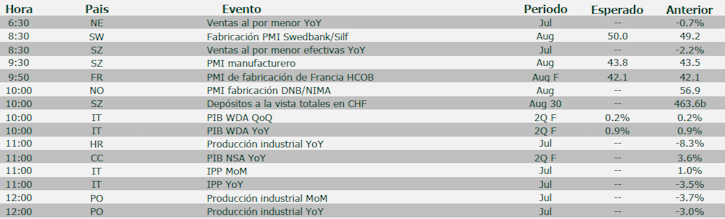

AGENDA MACRO DEL DÍA

El presente documento no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben. El inversor que tenga acceso al presente informe debe ser consciente de que los instrumentos o inversiones a que el mismo se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo ya que éstos no han sido tomados en cuenta para la elaboración del presente informe, por lo que debe adoptar sus propias decisiones de inversión teniendo en cuenta dichas circunstancias y procurándose el asesoramiento especifico y especializado que pueda ser necesario. Este documento ha sido preparado por Banco Cooperativo Español S.A. con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y está sujeto a cambios sin previo aviso. Banco Cooperativo Español no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra de los instrumentos que en él se detallan, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

El contenido del presente documento así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Banco Cooperativo Español S.A. y están basadas en informaciones de carácter público y en fuentes que se consideran fiables, pero dichas informaciones no han sido objeto de verificación independiente por Banco Cooperativo Español S.A., por lo que no se ofrece garantía, expresa o implícita en cuanto a su precisión, integridad o corrección.

Banco Cooperativo Español S.A. no asume responsabilidad alguna por cualquier pérdida directa o indirecta que pudiera resultar del uso de este documento o de su contenido. El inversor tiene que tener en cuenta que la evolución pasada de los instrumentos no garantiza la evolución futura o resultados futuros. El precio de los instrumentos descritos puede fluctuar en contra del interés del inversor. Las transacciones en derivados pueden implicar grandes riesgos y no son adecuados para todos para todos los inversores. De hecho, en ciertas inversiones, las pérdidas pueden ser superiores a la inversión inicial, siendo necesario en estos casos hacer aportaciones adicionales para cubrir la totalidad de dichas pérdidas. Por ello, con carácter previo a realizar transacciones en estos instrumentos, los inversores deben ser conscientes de su funcionamiento, de los derechos, obligaciones y riesgos que incorporan , así como los propios

valores subyacentes de los mismos.

Escrito el 2 of Septiembre of 2024 Internacional Actualidad

Compartir este post

Artículos relacionados

Webinar "El Mercado de Divisas ante los nuevos escenarios"

Adjuntamos enlace al webinar "El Mercado de Divisas ante los nuevos escenarios" que celebramos el pasado 20 de febrero.

Exportar a un solo país: el riesgo que muchas ignoran

Muchas empresas concentran sus ventas en un solo país sin prever riesgos. Estrategias y herramientas para diversificar y proteger tu negocio exterior.

23.02.26 Informe de divisas

La semana cerraba con un aumento de la incertidumbre después de que el Tribunal Supremo de Estados Unidos anulara los aranceles impuestos por el presidente Donald Trump.