15 Dic 2025

MERCADO DE DIVISAS

El EUR/USD muestra un ligero sesgo negativo en la zona de 1,1730, combinando un rebote técnico del dólar con un trasfondo que sigue limitando movimientos direccionales amplios. Por un lado, el USD ha encontrado apoyo en la mejora en los mensajes recientes de varios miembros de la Reserva Federal, que apuntan a la conveniencia de pausar nuevas bajadas de tipos tras el último recorte, reforzando la percepción de que la Fed adoptará un enfoque muy dependiente de los datos.

No obstante, la presión bajista sobre el par parece contenida. El mercado sigue descontando que, aunque la Fed pueda tomarse un respiro, el ciclo de política monetaria en EEUU sigue sesgado hacia una mayor relajación a medio plazo si la inflación continúa moderándose y el mercado laboral pierde tracción. Esta expectativa actúa como freno a una apreciación más sostenida del dólar, limitando las caídas del par.

Desde el lado europeo, el euro se mantiene relativamente estable ante la falta de catalizadores inmediatos en la Eurozona y un BCE que, prudentemente, no ha señalado urgencia por acelerar recortes adicionales.

Del resto de divisas principales, el par EUR/GBP continua en el entorno de 0,8780 tras un dato de PIB de Reino Unido que mostraba una contracción del 0,1%, por debajo de las expectativas de una ligera expansión. En cuanto al EUR/JPY se encuentra orbitando la zona de 182, a la espera de conocer el viernes, la decisión de tipos del BoJ.

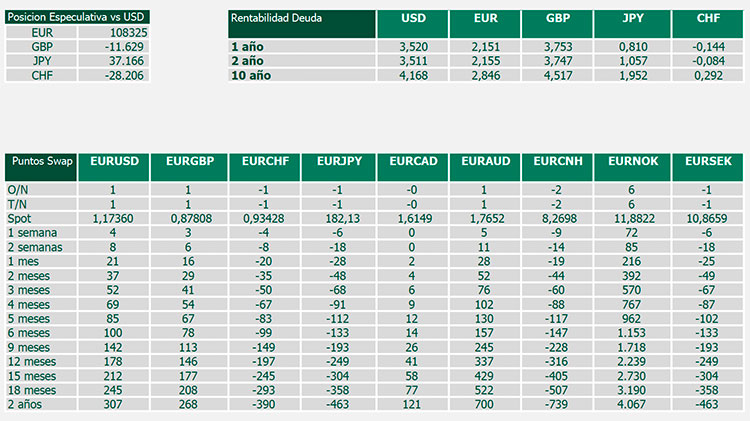

Datos de interés mercados divisas

MERCADO DE DIVISAS

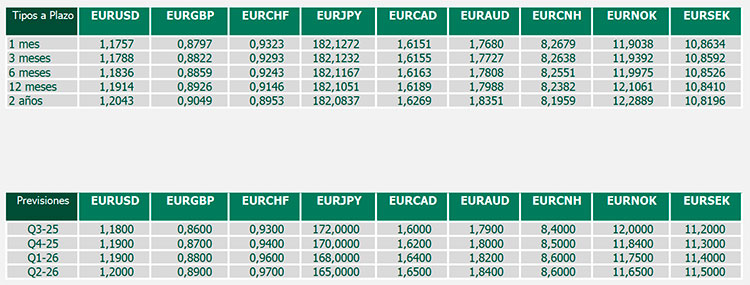

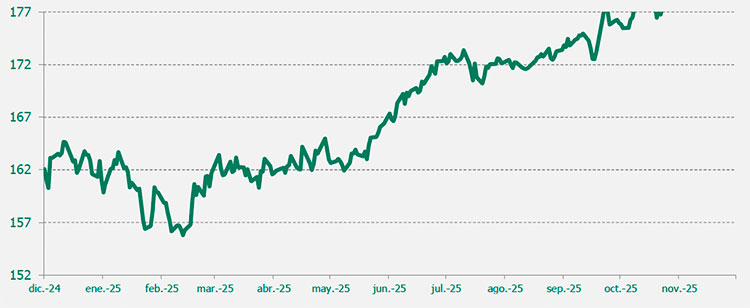

Gráfico EUR/USD último año

El euro ha mantenido una tendencia alcista frente al dólar durante la primera mitad de 2025, impulsado por un cambio en las expectativas de política monetaria y fiscal a ambos lados del Atlántico. La administración Trump ha reintroducido aranceles que, lejos de fortalecer al dólar, han generado presiones inflacionistas que dificultan los recortes de tipos por parte de la Reserva Federal. Aunque a comienzos de año el mercado descontaba hasta 75 pb de recortes, ahora se espera un máximo de 50 pb, con una economía creciendo por debajo del 2 %. En Europa, el BCE ha concluido su ciclo de recortes en el 2 % y ha adoptado una postura más cautelosa. La reforma fiscal alemana, con un fuerte aumento del gasto en defensa e infraestructura, ha sido interpretada como un motor de crecimiento estructural para la eurozona. El EUR/USD ha alcanzado 1.18, su nivel más alto desde 2021, con expectativas de superar 1.20 si la Fed inicia recortes en el último trimestre.

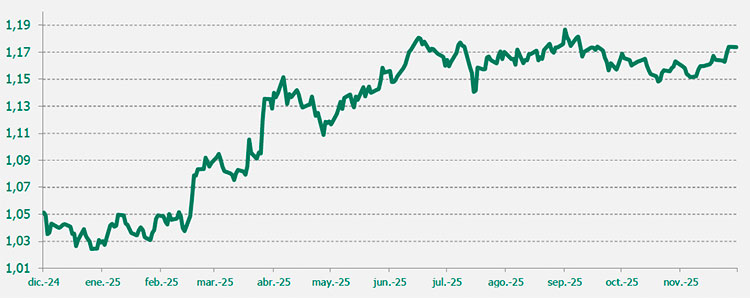

Gráfico EUR/GBP último año

El EUR/GBP ha mostrado una tendencia alcista en lo que va de 2025, impulsado por la debilidad económica del Reino Unido y una postura más agresiva del Banco de Inglaterra, que ha recortado tipos hasta el 4,25 % tras varios datos negativos de crecimiento. La libra se ha visto presionada por el temor a una recesión técnica, mientras el mercado espera nuevos recortes en los próximos meses. En contraste, el BCE ha pausado su ciclo de recortes tras dejar la tasa en el 2 %, adoptando un tono más prudente. La mejora de los datos macro en la eurozona, junto con el impulso fiscal desde Alemania, ha fortalecido al euro. Esta divergencia ha llevado al EUR/GBP a cotizar por encima de 0,86, su nivel más alto del año.

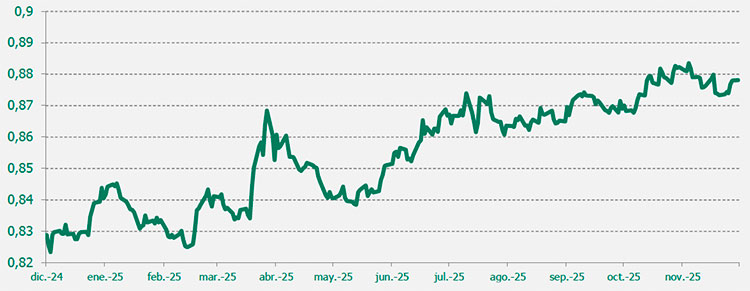

Gráfico EUR/JPY último año

El EUR/JPY ha mantenido una tendencia alcista en lo que va de 2025, impulsado por la debilidad estructural del yen y el diferencial de tipos entre el BCE y el Banco de Japón. El cruce ha subido desde niveles cercanos a 156 a alcanzar máximos en torno a 173 en julio. Aunque el Banco de Japón inició un giro monetario con subidas graduales de tipos (actualmente en 0,50 %), el yen sigue débil ante una inflación aún contenida y una política monetaria muy gradual. Por su parte, el BCE finalizó su ciclo de recortes en el 2 % y ha adoptado una postura más neutral, limitando nuevas subidas del euro. La combinación de un euro relativamente estable y un yen todavía presionado ha mantenido al EUR/JPY en zona de máximos.

Gráfico EUR/CHF último año

El EUR/CHF ha mostrado una ligera tendencia bajista en la primera mitad de 2025. En enero cotizaba en torno a 0,94 CHF, pero cayó hasta niveles mínimos de aproximadamente 0,922 en abril, para recuperarse levemente hasta 0,93 hacia mediados de julio. La apreciación del franco suizo se explica por su condición de refugio, reforzada tras una subida global del CHF del 14 % frente al dólar en el segundo trimestre. Además, la inflación en Suiza se mantuvo muy baja (0 % en abril), lo que llevó al Banco Nacional Suizo a recortar agresivamente tasas, situándolas en cero a mediados de 2025, e incluso considerando volver a niveles negativos para contener la fortaleza de su moneda. Mientras tanto, el BCE se mantuvo neutro tras sus recortes hasta el 2 %, por lo que no pudo sostener el euro frente al franco fuerte.

AGENDA MACRO DEL DIA

El presente documento no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben. El inversor que tenga acceso al presente informe debe ser consciente de que los instrumentos o inversiones a que el mismo se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo ya que éstos no han sido tomados en cuenta para la elaboración del presente informe, por lo que debe adoptar sus propias decisiones de inversión teniendo en cuenta dichas circunstancias y procurándose el asesoramiento especifico y especializado que pueda ser necesario. Este documento ha sido preparado por Banco Cooperativo Español S.A. con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y está sujeto a cambios sin previo aviso. Banco Cooperativo Español no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra de los instrumentos que en él se detallan, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

El contenido del presente documento así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Banco Cooperativo Español S.A. y están basadas en informaciones de carácter público y en fuentes que se consideran fiables, pero dichas informaciones no han sido objeto de verificación independiente por Banco Cooperativo Español S.A., por lo que no se ofrece garantía, expresa o implícita en cuanto a su precisión, integridad o corrección.

Banco Cooperativo Español S.A. no asume responsabilidad alguna por cualquier pérdida directa o indirecta que pudiera resultar del uso de este documento o de su contenido. El inversor tiene que tener en cuenta que la evolución pasada de los instrumentos no garantiza la evolución futura o resultados futuros. El precio de los instrumentos descritos puede fluctuar en contra del interés del inversor. Las transacciones en derivados pueden implicar grandes riesgos y no son adecuados para todos para todos los inversores. De hecho, en ciertas inversiones, las pérdidas pueden ser superiores a la inversión inicial, siendo necesario en estos casos hacer aportaciones adicionales para cubrir la totalidad de dichas pérdidas. Por ello, con carácter previo a realizar transacciones en estos instrumentos, los inversores deben ser conscientes de su funcionamiento, de los derechos, obligaciones y riesgos que incorporan , así como los propios valores subyacentes de los mismos.

Escrito el 15 of Diciembre of 2025 Internacional Actualidad

Compartir este post

Artículos relacionados

Tendencias clave del comercio internacional en 2025

Repasamos los factores que han marcado los mercados internacionales en 2025 y qué pueden anticipar para 2026.

26.01.26 Informe de divisas

Finalizamos la semana que estuvo condicionada por el foco geopolítico y por la celebración del foro anual de Davos. En este contexto, se moderaron las tensiones en torno a Groenlandia tras las declaraciones del presidente estadounidense, Donald Trump, en las que señaló un entendimiento con la OTAN, descartó la imposición de aranceles y evitó cualquier actuación militar sobre el territorio. En el plano macroeconómico, el viernes se publicaron los PMI de la eurozona correspondientes a enero, que reflejaron una mejora de la actividad en Alemania, entrando en zona de expansión, mientras que Francia continuó mostrando un comportamiento más débil.

Tres claves COMEX que marcarán 2026

Demanda global moderada, mayor riesgo y menor liquidez: tres claves COMEX que marcarán las decisiones internacionales en 2026.