3 Jun 2024

MERCADO DE DIVISAS

Damos comienzo a una semana clave para el EURUSD donde se espera que el ECB comience con el ciclo de recortes en la reunión del jueves y que la batería de datos de US que se publicará durante la semana nutra de volatilidad al par. El viernes conocimos el dato PCE deflactor, indicador adelantado de inflación más seguido por la Reserva Federal, que cumplió con las expectativas indicando un crecimiento del 0.2% mensual y un aumento del 2.8% en el año. Inicialmente el EURUSD tuvo una proyección alcista hasta cruzarse en 1.0882, para luego corregir el movimiento y cerrar en 1.0850. La inflación europea subió más de lo anticipado en mayo, situándose en el 2.6% frente al 2.4% del mes anterior. Pese a este ligero repunte al alza en el índice de precios, se espera que el BCE comience con la política de flexibilización en la reunión del jueves con un recorte inicial de 25 bp. Por el lado americano, la semana estará repleta de datos del sector laboral; el martes conoceremos la encuesta ADP de creación de empleo privado de mayo, tendremos las habituales solicitudes de desempleo el jueves como preludio del informe de Nóminas no Agrícolas (NFP) que conoceremos el viernes.

La agenda económica revelará la lectura final del mes de mayo de los PMIs de la Eurozona, de UK y de Estados Unidos. Del resto del panel; la libra cerró una muy buena semana en la parte baja del rango frente a la divisa comunitaria. Tras varios intentos por romper el soporte anual en la zona de 0.85, el par rebota ligeramente y amanece en 0.8525. En lo que respecta a la divisa nipona, el viernes se confirmó que el Banco de Japón intervino en el mercado de divisa en el mes de abril con la compra de 9.8 trillones de JPY. El EURJPY comienza la semana en 170.75 y el USDJPY en 157.24. El franco suizo ofreció buenos rendimientos con los comentarios de Jordan que enfriaron las expectativas de recortes del SNB en junio.

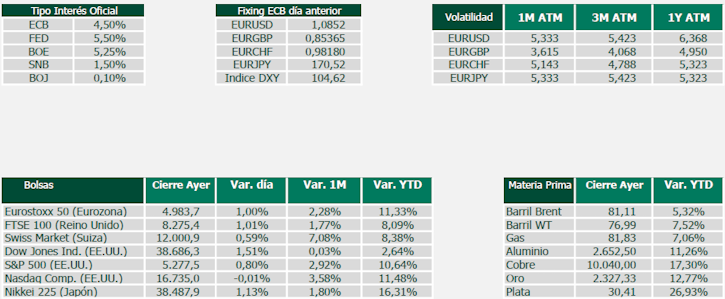

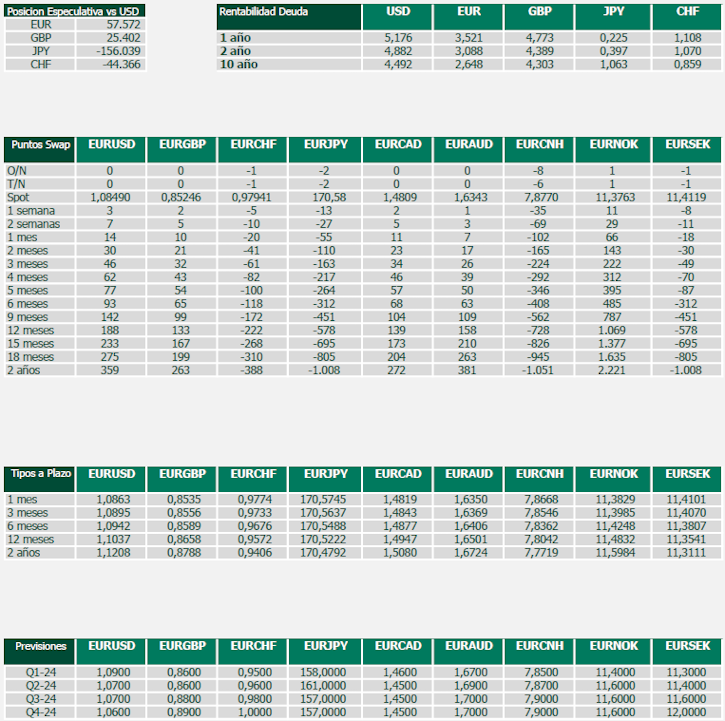

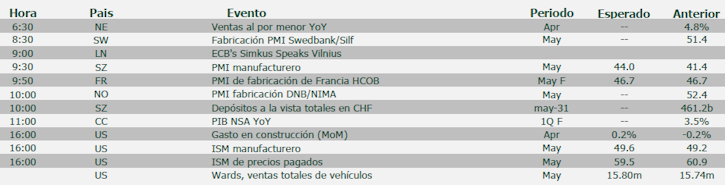

Datos de interés mercados divisas

MERCADO DE DIVISAS

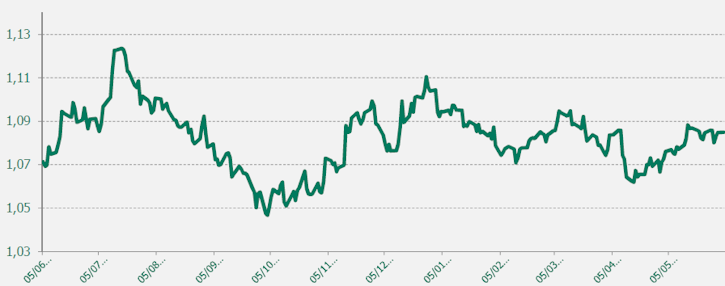

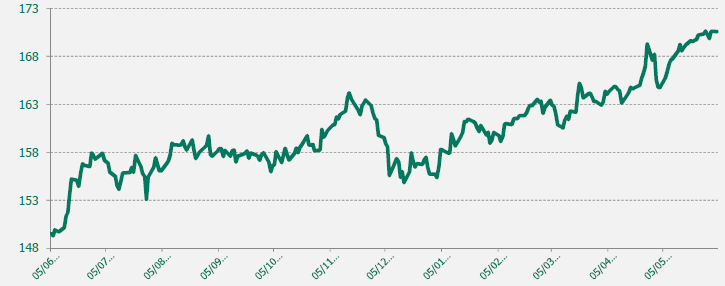

El primer trimestre del año ha estado condicionado por los cambios en las expectativas de política monetaria. A comienzos de 2024, el mercado apostaba que los recortes de tipos llegarían en marzo, mientras que estos se han ido posponiendo hasta las reuniones de junio. Desde el punto de vista macroeconómico, en EEUU parece que la economía se ralentiza, pero sigue por encima de las previsiones de hace unos meses, lo que limita la tendencia alcista del par. Por el lado de Europa, mantenemos un ciclo débil con ligeras noticias al alza. Mientras el inicio de año ha comenzado con un apetito voraz por el riesgo, el par se encuentra cotizando en rango 1.07 - 1.10 con limitada direccionalidad, escenario que podríamos mantener en los próximos meses si continúa el mensaje de cautela de los Bancos Centrales, su focalización en las lecturas de los principales datos

macro y la complacencia con la situación geopolítica actual.

Gráfico EUR/USD último año

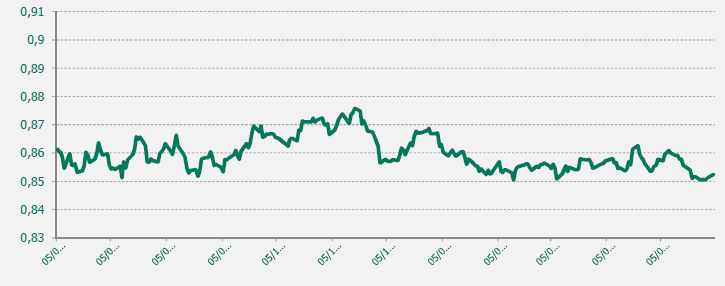

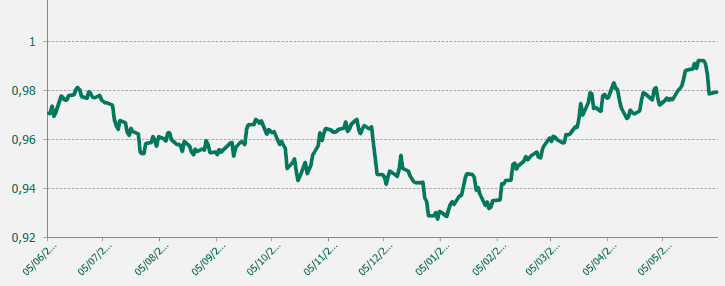

Gráfico EUR/GBP último año

La Libra es una de las divisas que mejor rendimiento está ofreciendo del G10 en lo que va de año. El incremento del sentimiento inversor es favorable a la divisa británica dada su fuerte correlación con los mercados de renta variable. Además, el Banco de Inglaterra, con la tasa actual en niveles de 5,25%, ofrece un mensaje en línea más dura que el de sus homónimos por una inflación subyacente que remite, pero se mantiene por encima del 4% en el mes de febrero. Todos estos factores, a los que sumamos la poca volatilidad del mercado, favorecen a la divisa gracias a su alto tipo de interés, ejerciendo presión bajista sobre el par. No obstante, el primer trimestre del año, el par se encuentra orbitando en un rango estrecho 0.85 - 0,86.

Gráfico EUR/JPY último año

El yen japonés comenzó el año debilitado, siguiendo la estela del último trimestre de 2023. La sospecha de una posible subida por parte del Banco de Japón se materializó finalmente en la reunión de marzo, dejando atrás los tipos negativos y su característica

política ultralaxa, situando las tasas entre 0% y 0.1%. Las presiones inflacionistas, que sorprendían al alza, con un índice de precios subyacente en 3.5%, muy por encima del objetivo del BoJ, han obligado al gobernador Ueda a tomar la decisión de subir tipos por primera vez en 17 años. No obstante, el mercado continúa penalizando a la divisa nipona al considerar la subida decepcionante y el USD/JPY marca máximos históricos en 151, lo que pone sobre la mesa de nuevo una posible intervención en el mercado de divisas.

Gráfico EUR/CHF último año

El Franco Suizo es la divisa con peor comportamiento del G10 en lo que va de año. Las razones de su depreciación vienen, por un lado, de una actividad económica fuertemente impactada por el entorno económico débil de la eurozona, así como por niveles de

valoración tensionados en el cruce EUR/CHF, muy por debajo de equilibrio durante 2023, que afectaron a las empresas exportadoras del país helvético. Ante esta situación, el SNB sugería una actitud más constructiva con respecto al tipo de cambio y favorecer la depreciación de su moneda que se ha materializado con el primer recorte de 25pb en la reunión de marzo.

AGENDA MACRO DEL DÍA

El presente documento no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben. El inversor que tenga acceso al presente informe debe ser consciente de que los instrumentos o inversiones a que el mismo se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo ya que éstos no han sido tomados en cuenta para la elaboración del presente informe, por lo que debe adoptar sus propias decisiones de inversión teniendo en cuenta dichas circunstancias y procurándose el asesoramiento especifico y especializado que pueda ser necesario. Este documento ha sido preparado por Banco Cooperativo Español S.A. con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y está sujeto a cambios sin previo aviso. Banco Cooperativo Español no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra de los instrumentos que en él se detallan, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

El contenido del presente documento así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Banco Cooperativo Español S.A. y están basadas en informaciones de carácter público y en fuentes que se consideran fiables, pero dichas informaciones no han sido objeto de verificación independiente por Banco Cooperativo Español S.A., por lo que no se ofrece garantía, expresa o implícita en cuanto a su precisión, integridad o corrección.

Banco Cooperativo Español S.A. no asume responsabilidad alguna por cualquier pérdida directa o indirecta que pudiera resultar del uso de este documento o de su contenido. El inversor tiene que tener en cuenta que la evolución pasada de los instrumentos no garantiza la evolución futura o resultados futuros. El precio de los instrumentos descritos puede fluctuar en contra del interés del inversor. Las transacciones en derivados pueden implicar grandes riesgos y no son adecuados para todos para todos los inversores. De hecho, en ciertas inversiones, las pérdidas pueden ser superiores a la inversión inicial, siendo necesario en estos casos hacer aportaciones adicionales para cubrir la totalidad de dichas pérdidas. Por ello, con carácter previo a realizar transacciones en estos instrumentos, los inversores deben ser conscientes de su funcionamiento, de los derechos, obligaciones y riesgos que incorporan , así como los propios

valores subyacentes de los mismos.

Escrito el 3 of Junio of 2024 Internacional Actualidad

Compartir este post

Artículos relacionados

Mercados emergentes para el comercio exterior español en 2025

India, Indonesia y África son mercados clave para las empresas españolas en 2025. Descubre las oportunidades y estrategias.

07.04.25 Informe de divisas

Los mercados cerraron la semana con caídas, en línea con la continuidad de las políticas arancelarias impulsadas por el presidente estadounidense.

EEUU juega con los aranceles

La nueva política arancelaria de Trump afecta a las exportaciones españolas. Descubre cómo adaptarte a este nuevo escenario comercial